山西多家银行面临监管处罚风暴,引发行业反思。监管强化背景下,银行需审视自身合规经营情况,加强风险防范意识。此事件启示银行业应严格遵守监管规定,强化内部控制,完善风险管理机制,确保业务合规发展。监管部门的严格监管将促进银行业健康稳定,保护消费者权益。

本文目录导读:

山西多家银行因违反相关法规及监管规定被罚,引起了社会各界的广泛关注,这一事件不仅揭示了部分银行在经营过程中存在的问题,也反映了监管部门对于金融市场规范化运作的坚定决心,本文将就此事件进行深入剖析,并探讨其背后的原因、影响及启示。

事件概述

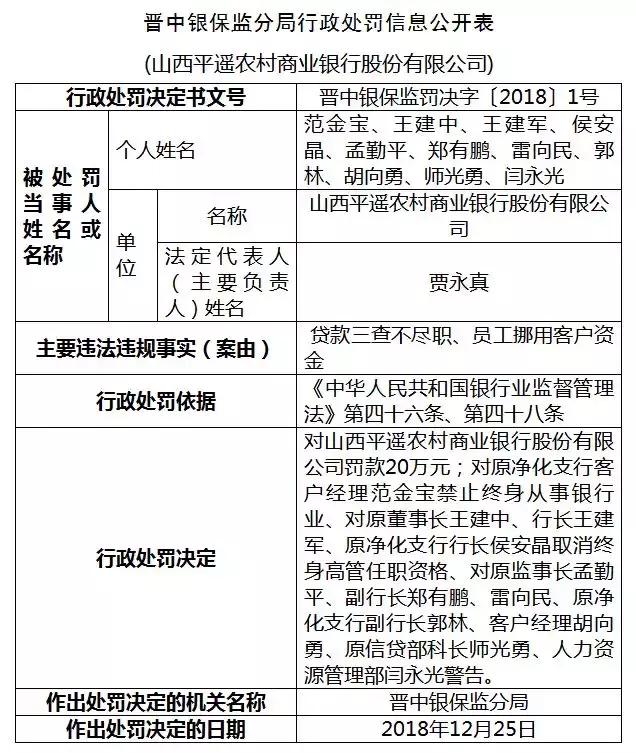

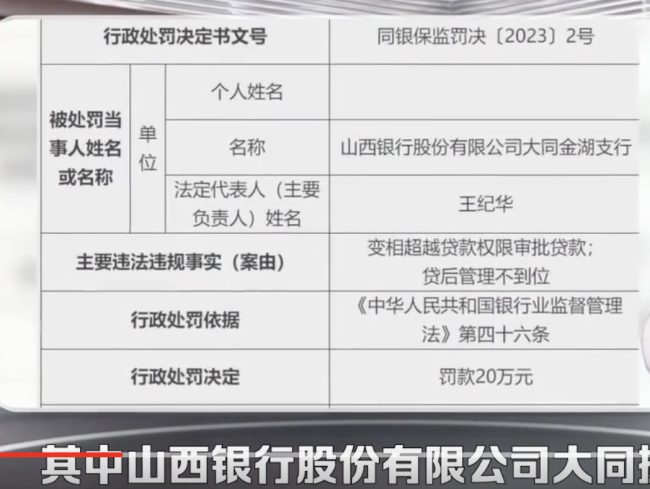

山西多家银行因涉及信贷违规、内控管理不善等问题被监管部门处以罚款,据悉,这些银行在业务开展过程中存在违反宏观调控政策、违规发放贷款、掩盖不良贷款等违规行为,监管部门对此进行了严肃处理,并对相关责任人进行了问责。

原因分析

1、内部管理不善:部分银行在内部管理方面存在严重漏洞,导致信贷风险不断积累,一些银行员工为了追求业绩,忽视风险管控,违规操作频发。

2、监管政策执行不力:部分银行在执行监管政策时存在偏差,未能严格遵守相关法规,一些银行甚至为了短期利益,采取规避监管的方式,导致市场秩序混乱。

3、信贷风险意识薄弱:部分银行在信贷投放过程中,对风险判断不够准确,导致部分贷款流向风险较高的领域,一些银行在风险暴露后,未能及时采取有效措施进行化解。

影响分析

1、市场信心影响:山西多家银行被罚,使得市场对银行业的信心受到一定影响,短期内,可能导致相关银行的业务量和市场份额下降。

2、信贷投放影响:银行被罚可能导致其信贷投放受到一定限制,监管部门可能会加强对这些银行的业务监管,对其信贷投放进行更加严格的审查。

3、风险管理强化:这一事件将促使银行业加强风险管理,完善内部控制机制,各银行将加大风险排查力度,提高风险意识,防止类似事件再次发生。

4、监管政策调整:监管部门可能会加强对银行业的监管力度,完善相关法规,加大对违规行为的处罚力度,这将有助于维护市场秩序,促进银行业健康发展。

启示与借鉴

1、加强内部管理:银行应完善内部控制机制,加强风险管控,要建立健全风险防范体系,提高员工风险意识,确保业务合规发展。

2、严格执行监管政策:银行应严格遵守监管政策,杜绝规避监管行为,要积极配合监管部门的工作,共同维护市场秩序。

3、强化信贷风险管理:银行应加强对信贷风险的管控,提高风险判断能力,要优化信贷结构,严格控制贷款投向,防止贷款流向风险较高的领域。

4、监管部门应加强监督:监管部门应加强对银行业的监督力度,加大对违规行为的处罚力度,要引导银行树立正确的业务发展观念,促进银行业健康发展。

5、建立健全信息共享机制:银行之间应加强信息共享,提高风险防范的效率和准确性,监管部门也应加强与银行之间的信息沟通,及时掌握市场动态,为制定政策提供依据。

山西多家银行被罚事件揭示了银行业在发展中存在的问题和不足,也反映了监管部门对于金融市场规范化运作的坚定决心,这一事件为银行业敲响了警钟,促使各银行加强内部管理、严格执行监管政策、强化信贷风险管理,也要求监管部门加强监督、建立健全信息共享机制,只有这样,才能促进银行业的健康发展,维护金融市场的稳定。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...